こんにちは、農家の方に特化して

家計のお悩み解決をお手伝いしています

農業専門ファイナンシャルプランナーの西田凌です!

先日のニュースでとても

気になる話題を目にしました。

その内容がこちら

政府税制調査会(首相の諮問機関)は10日、総会を開き、老後の生活資金を蓄える現役世代の支援に向けた税制の検討に着手した。国の財政悪化による公的年金の先細りを背景に、自助努力を一段と促す。働き方による恩恵の違いを薄めた公平な仕組みも探る。与党の税制調査会は月内にも、2019年10月の消費税増税時の景気下支えを軸に19年度改正作業を始動させ、第4次安倍改造内閣の下での税制論議が本格化する。

引用:静岡新聞 SBS (一部抜粋)

まぁ要は国の財政の状態がよくないから

自分たちでしっかり老後資金を貯められるように

税制の部分をしっかり整備しときましょうや!

という内容のようです。

同じニュースで関連して気になる記事も

年金財政への不安が広がる中、公的年金を補完する自助努力型の金融商品として、個人型確定拠出年金「iDeCo(イデコ)」や小口の証券投資を優遇する少額投資非課税制度(NISA)などの普及が進んでいる。

引用:産経新聞 iZa (一部抜粋)

この中の

- 「確定拠出年金」(iDeCo)

- 少額投資非課税制度(NISA)

これ何だかわかりますか?

テレビやニュース、新聞等を普段目にされる方は

一度は目にした事があるかと思います。

「老後の備えでなんちゃらかんちゃら・・・」

「サラリーマンが入るやつでしょ?」

「聞いたことあるけどよくわかんない」

という感じにはっきりと理解している方というのは

まだまだ少ないかと思われます。

ですが、ニュースにもあるように

これからは老後資金を年金だけに頼らずに

これらの制度を上手に活用して

自分で準備していく必要があると言われています。

これは特定の人だけに限らず皆そうです。

ですので、農家の方も使える有利な制度ですので

他人事だと思わずに、政府がこれだけ動いているのだから

少し考えないといけないかもしれませんね。

いっぺんに二つとも紹介すると

混乱するかと思うので

今回は特に老後資金準備に有利な制度である

「確定拠出年金」(iDeCo)

について詳しくお伝えしていきたいと思います。

目次

確定拠出年金って何だろう

ではこの確定拠出年金がそもそも何なのかという話ですが

この確定拠出年金は2001年に制度が開始した

公的年金の上乗せする私的年金制度の一つです。

詳しくは後でご説明しますが

毎月もしくは年に1度あらかじめ決めておいた掛け金を支払い

金融商品で運用(いわゆる投資です)し、貯まったお金を

60歳以降に一括もしくは分割で受け取るという制度となっています。

ちなみにこの確定拠出年金の確定拠出というのは

あらかじめ決められた(確定)、掛け金の支払い(拠出)

というところから来ています。

まぁ名前はそんなに重要ではないので頭の片隅程度に(笑)

確定拠出年金の種類

この確定拠出年金には大きく2つの種類があります。

- 企業型・・・掛け金を会社(事業主)が負担する

- 個人型・・・掛け金を個人が負担する

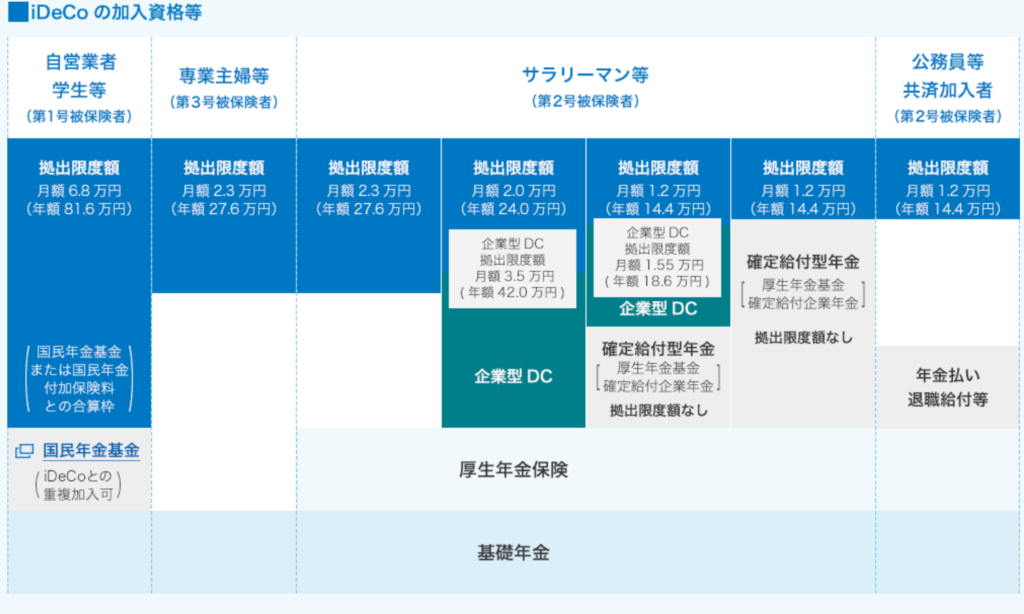

どんな人がどう加入するかの一覧がこちらの表になります

イデコ公式サイトより引用

少しわかりずらいかもしれませんが

緑の枠が企業型、青色の枠が個人型となっており

それぞれ該当する所でこれだけの掛け金までは拠出できますよという内容です。

おそらくほとんどの農家さんは一番左の

自営業者の枠になるかと思います。

この場合、表にあるとおり

毎月の掛け金の上限は6.8万円(年額年額81.6万円)

となります。

今回はこちらの自営業者の個人型の確定拠出年金の

説明をメインにやっていきたいと思います。

※農業生産法人等にお勤めされている方は

サラリーマン等の枠となり

こちらは会社に企業型の確定拠出年金が

あるかないかで変わりますが

この個人型の確定拠出年金制度にも

加入することはできますので

根本的な仕組みはそう変わらないので

ぜひこの記事もご参考にされてみて下さい!

掛け金の上限は表を参考にされて下さいね。

(流石に企業型の確定拠出年金を導入している会社は

農業の世界ではまだ珍しいと思いますが

もし自分の会社は企業型の確定拠出年金制度があるよ

という会社はそれだけで判断はできませんけど

なかなかいい会社だと思います笑)

個人型の確定拠出年金(iDeCo)

では個人型の確定拠出年金について詳しくお話していきます。

とその前に

そのうしろについてる(iDeCo)って何よ

よくお気づきになられました

(当たり前ですね)

これは個人型の確定拠出年金の愛称でして

「イデコ」と読みます。

個人型の確定拠出年金=iDeCo

のこととなっており

書籍や雑誌、インターネットでは

結構iDeCoと表記されている方をよく見かけるかもしれません。

以下この記事では僕も

個人型の確定拠出年金をiDeCoの方に統一したいと思います。

加入資格

先ほど加入資格の表をお見せしましたが

自営業者だから入れるじゃん!

と思われたかもしれません。

しかし、実はiDeCoにはその中でも

さらに加入資格の条件があります。

それがこちら

自営業者は一番上の第1号被保険者となります。

加入対象となる方には

日本国内に居住している20歳以上60歳未満の

自営業者、フリーランス、学生などが対象となる

と書かれています。

つまり、ほとんどの方は加入できるという事ですね

まぁ政府も推してる年金の上乗せ制度なので

そうなりますよね。

ですが、それでもiDeCoに加入できない方がいます。

表の右側に加入できない方で記載されていますが

簡単に言えば

- 農業者年金に加入している方

- 国民年金の納付をしていない方

が該当します

国民年金の上乗せ制度ですので

2の国民年金を納付していない方が加入できないのは

納得できるんですが

農業者年金に加入していたらiDeCoに入れないって、、、

どういう事やー!

と個人的にかなりビックリしました。

農業者年金は本当にいい制度だと思います。

※ちなみに農業者年金について書いた記事はこちら

しかし、iDeCoは農業者年金に負けず劣らずいい制度です。

ぶっちゃけ農業者年金+iDeCoの組み合わせは

良い老後資金準備方法だと思っていましたが

この二つが併用できないというのを

先日お問い合わせ頂いた方とのお話の流れで知りました。

(私も勉強になるので聞きたい事とか些細な事で構いませんので

お気軽にお問い合わせくださいね!)

国民年金の上乗せである国民年金基金は

iDeCoと併用(どちらにも加入する事)ができるのに

似たような制度の農業者年金は何で併用できないのかと

個人的にかなり不満があります。(笑)

まぁ国民年金基金と確定拠出年金は制度の運営を

どちらも国民年金基金連合会がやっていますが

農業者年金は農業者年金基金で運営が別なので

そうなってしまうのは仕方ないのかもしれませんが、、、

それでも、、、ねぇ?って思います(笑)

おかげで農家の老後資金準備の計画を

するのが余計に難しくなっていることに

気づいて貰いたいたい所です。

まぁそう愚痴っても仕方ないのですし

ちょっと複雑な話になるので改めて別の記事で

農家の老後資金準備に有効な手段などを

近々まとめようと思っています!

仕組み

では農業者年金の詳しい仕組みを解説していきたいと思います。

冒頭でも簡単に書きましたが、詳しくポイントをおさらいです。

- 自分で拠出・・・毎月もしくは年に1度あらかじめ決めておいた掛け金を支払いする

- 自分で運用・・・自分で選んだ金融商品で運用していく

- 年金受取・・・60歳以降に一括もしくは分割で掛け金+運用益を受け取る

の3点となっています。

ちなみにこれを図で表した場合はこのようになります。

引用:イデコ公式サイト

なんとなくイメージがわいてきたのではないでしょうか?

そしてiDeCoではこれらのポイントそれぞれで

税制上の優遇がされているのでより老後資金準備に有利とされています。

ではiDeCoの仕組みを中心に

その税制の優遇についても

詳しくお伝えしていきたいと思います。

①自分で拠出

掛け金

確定拠出年金は自分で掛け金を決めて

指定した口座からの口座振替され

6万8000円/月を上限に最低5000円/月から

拠出していくことができます。

(国民年金基金に加入している場合

合算した金額が上限となります)

安い掛け金から始めることができるので

初心者にも安心ですね!

掛け金での税制の優遇

掛け金が全額所得控除になります。

所得控除とは課税される所得金額から

このiDeCoに支払った掛け金分は

その所得金額から差し引いて計算できる

という制度です。

つまり税金が減り節税になるというお話です!

②自分で運用

商品配分

それぞれのニーズに合わせて

設定した掛け金内で商品配分を

決めることができます。

簡単に言えば

積極的に運用を考えている方は

元本が割れる可能性があるリスクはありますが

リターンを見込んで投資信託などの運用商品を選びます

しかし逆に

安全運用を考えている方は

元本保証型の商品を中心にというように

自分の好きな配分で商品を購入することができます。

つまり自分でどれくらいのリターンを見込めるか

決める事ができるので

「老後資金でこれくらい必要だけど

このまま貯蓄していても目標には届きそうにないな」

という方や

「もっと効率よく老後資金準備をしていきたいな」

という方にはピッタリだと思います。

運用中の税制の優遇

通常は金融商品などの運用で利益がでると

約20%が課税されますが、iDeCoの運用で出た

利益には課税がされません。

老後資金準備のように長期で運用するとなると

数百万円の運用益になることも考えられます。

もしそこで運用益に税金がかかったとすると

500万円運用益が出ても

100万円は税金でとられて結局400万円の手取りに。

元本割れのリスクを背負って得た利益なのに

そんなに税金が取られていたらたまったもんじゃないですよね(笑)

iDeCoでは運用益は非課税ですので

この場合でも500万円の運用益はそのまま受け取れます!

そう考えるとこの優遇は大きいですよね!

③年金受取

自由に受取り

60歳になると積み立てていたお金の

受給が可能となります。

ただ年金受取と書いていますが実際は

- 年金受取

- 一時金

- 年金受取と一時金の併用

の3パターンがあります。

(※3の併用ができない金融機関もあるので

金融機関選びには注意が必要です。

一応途中で金融機関の変更はできますが

すべて一旦現金化する必要があったりと

少し面倒な部分も、、、。)

60歳から70歳まで自分の好きなタイミングで

自由に引き出すことができるのは便利ですよね。

ただ、もし50代の人が今から始めようと

なると少し注意が必要です。

iDeCoは10年未満の加入の場合は

60歳以降に受け取りの年齢がずれてしまいます。

詳しくはこちらの表をご覧ください。

イデコHPより引用

なんだ、受け取りが少し遅くなるだけか。

そんなの全然平気!という方ももしかすると

いらっしゃるかもしれませんが

本当に問題なのは、、、

通常、受け取り時が相場の暴落時だった場合

市場が回復するのを待つために

受取り時期を後にずらすのですが

iDeCoは60歳から70歳までと

期間が決まっているので

決まっているので

受給開始が遅れれば遅れるほど

暴落時に市場回復を待てる時間(期間)が

短くなってしまうという問題があります。

ですので50代の方がiDeCoをする場合には

運用商品を選ぶ際に値動きの緩やかなもの

を重視するなど対策が必要となります!

元本保証型でも所得の高い方は

所得控除の恩恵はありますからね!

受取時の税制の優遇

受け取りの際にも

「退職所得控除」か「公的年金控除」が適用され

所得として計算される金額が大幅に減るか

もしくは非課税で受け取れることになります。

受け取るタイミングを一時金や年金として選べますので

税金が一番掛からないように上手に受け取ることが

一つポイントになってきますね。

せっかくの優遇措置なので一番効率よく活用しましょう!

どれくらい加入しているの?

iDeCoの仕組みや税制の優遇のメリットは

なんとなく理解して頂けましたでしょうか?

では実際にどれくらいの加入者がいるのか?

iDeCoのHPを見ていたころ

2018年の8月に加入者が

100万人を突破したと書いてあります。

100万人はなかなか凄いですね。

ですが

これは自営業者とサラリーマンと合わせた数字です。

それぞれ分けた場合は

第1号(自営)・・・・133,633人

第2号(会社員)・・・846,519人

となっています。

その差は約6倍です。

※2018年8月時点

会社員は自営業者の約3倍程度ですので

自営業者の加入率は会社員と比べて

低いようですね。

会社員よりも掛け金を多く拠出できるので

ずっと有利なんですけどね。

あとわかりずらいかもしれませんが

参考にしたiDeCoのHPにある

加入者推移資料を抜粋しておきましたので

ご参考までに下に貼っておきますね。

ただ、お分かりだと思いますが

他人が加入しているから加入する

他人が加入してないから加入しない

という単純な話ではないので

おっ、加入してる人もいるんだなぁ

程度にされて下さい!

大事なのは自分に必要か、必要なら利用することです!

デメリットは?

ここまでiDeCoの仕組みやメリットを

お伝えしてきましたが、デメリットはないの?

と気になるかと思います。

もちろんiDeCoにもデメリットはあります

大きく分けて3つ。

- 元本割れしてしまう可能性

- 60歳まで引き出せない

- 手数料が掛かる

それぞれ説明しますね!

①元本割れしてしまう可能性

これは運用する上でどうしても避けて

通れない元本割れリスクですね。

投資ですので仕方ない部分がありますし

長期・分散・積立という手法で

なるべくリスクを抑えてリターンを狙うという

方法もあります。

ですがそうは言っても100%というのは

ありませんのでやはりデメリットになりますね。

②60歳まで引き出せない

iDeCo最大のデメリットです。

掛け金を拠出して運用を始めたら

原則60歳まではお金が引き出せません。

所得控除や非課税のメリットがあるからと言っても

きちんと計画して余裕を持った投資をしていく

必要があります。

でないとお金が必要な時に

自由に使えるお金が無い!

という事になりかねません。

ご利用は計画的にとはまさにこのことですね(笑)

ただ、逆に言えば60歳までは下ろせないので

なかなか貯める事の出来ない人には

案外もってこいの制度だともいえますね!

ポジティブに考えましょう!

③手数料が掛かる

他の制度にはないiDeCoには特有の

手数料があります。

開設時に2777円

給付時には432円

運用時に167円/月

が必ず掛かってきます。

ちりもつもれば何とかといいますが

もし運用が悪かったうえに

手数料まで損してしまうのは

ショックですよね(笑)

そして、極めつけは金融機関によって

さらに0円~500円/月と多少幅はありますが

口座管理手数料というものが発生します。

ですのでもし金融機関を選ぶ際には

手数料の安いもしくは掛からない所を選びましょう!

まとめ

今流行りのiDeCoについてまとめてみました。

ほんとはもっともっと書きたいことは

ありますが、ここまででもかなり長くなってしまってるので

今回はiDeCoが老後資金準備に有利で

だいたいこんな制度でこんなメリットやでメリット

があるんだなと少しでも伝われば嬉しいです。

あとお気づきの方もいらっしゃるかと思いますが

今回の記事は基本的にiDeCoのHPに載っている情報に

少し補足や農家さん向けに書いた記事です。

iDeCoについてもっと詳しく知りたい方は

こちらのiDeCoのHPをご覧になられみてもいいかもしれませんね!

マンガやアニメで分かりやすい解説も

あったりしますよ。

僕の記事で少しでもiDeCoや老後資金準備に興味を

持ってもらえたなと思い書きました。

iDeCoのHPには載ってない細かい情報やポイントなども

沢山ありますのでこれから書いていければなと

思っています。

かなり長くなりましたが(いつもの倍ですw)

最後までお読み頂きありがとうございました!